钾肥行业展望:垄断格局难以改变,钾肥行业仍将保持较高景气度

全球钾肥生产和消费在空间上极度的不匹配是形成钾肥销售高度垄断性的客观基础。目前,全球钾盐资源分布极不均衡,钾肥生产在地域和厂商方面都具有极高 的集中度,世界十二大钾肥制造企业折纯产能约占全球总产能的92%。而钾肥国际贸易长期受制于BPC和Canpotex两大钾肥贸易组织,主要钾肥进口国 对钾肥贸易缺乏议价能力。近年来,钾肥行业的高景气度带动全球钾肥并购活动趋于频繁,但短期内全球新增钾肥产能仍主要集中在十二大主要钾肥制造企业,现有 垄断格局难以改变,国际钾肥价格仍将面临良好支撑。

中国国内钾盐资源匮乏,资源保障程度偏低并且长期存在运输瓶颈,加之钾肥制造企业产能总体偏小,国内钾肥制造业对国际钾肥市场缺乏影响力。同时,中国钾肥消费对外依存度高,钾肥进口权高度集中,“二八分成”的进口格局短期难以改变,对国内钾肥的终端价格具有双重影响。

为突破国内钾盐资源瓶颈并争取钾肥价格话语权,中资企业不断加大海外钾矿投资力度。但在全球钾资源并购和整合活动大幅推高钾资源投资成本的背景下,中资企业的海外钾矿投资活动也将面临多方面的经营和财务风险。

总体看,受益于持续上涨的国际钾肥价格和迅速提高的国内钾肥产量,中国钾肥制造业主要财务指标持续走强,行业景气度良好,未来三年收入和盈利水平有望进一步提高。

全球钾盐资源储量分布极不均衡,绝大部分钾盐资源集中在加拿大、俄罗斯、白俄罗斯等国,钾肥生产在地域和生产厂商方面均具有极高的集中度

目前,全球钾盐资源极为丰富,已发现的成钾盆地达30余个,绝 大部分为地下固体钾盐,少部分为含钾卤水。据美国地质调查局(USGS)统计,全球钾盐资源折纯总量达2500亿吨,探明钾盐储量约为95.07亿吨。但 从空间分布来看,世界钾盐资源分布极度不平衡,加拿大、俄罗斯、白俄罗斯合计储量占据全球钾盐资源总储量的85%以上,其次为巴西、中国、德国和美国,但 占比均很低。

|

国家 |

折纯储量 |

全球储量占比 |

主要矿床分布 |

|

加拿大 |

440000 |

46.32% |

Fundy盆地,新不伦瑞克;Elk Point盆地,萨斯喀彻温 |

|

俄罗斯 |

330000 |

34.74% |

维尔赫涅卡姆氯化钾矿床;涅普钾盐矿床;上卡姆矿山;日梁钾盐矿床 |

|

白俄罗斯 |

75000 |

7.89% |

斯塔罗宾矿床;彼里皮亚特 |

|

巴西 |

30000 |

3.16% |

塞尔希培 |

|

中国 |

21000 |

2.21% |

青海察尔汗湖;新疆罗布泊 |

|

德国 |

15000 |

1.58% |

韦拉—富尔达、南哈茨、施塔斯富特、马格德堡、下莱因和汉诺威 |

|

美国 |

13000 |

1.37% |

墨西哥卡斯伯特;开英-克里克;希尔斯湖;大盐湖 |

|

智利 |

7000 |

0.74% |

Calich矿 |

|

以色列 |

4000 |

0.42% |

死海 |

|

约旦 |

4000 |

0.42% |

死海 |

|

乌克兰 |

2500 |

0.26% |

喀尔巴阡 |

|

英国 |

2200 |

0.23% |

约克群鲍尔比钾盐矿 |

|

西班牙 |

2000 |

0.21% |

卡达洛尼亚;纳瓦拉 |

|

其他 |

5000 |

0.53% |

— |

|

全球 |

950000 |

100.00% |

— |

钾肥生产国家方面,加拿大、俄罗斯、白俄罗斯、中国、德国和以 色列是全球前六大钾肥生产国。2010年,六大钾肥生产国共生产钾肥2940万吨(折纯),占当年全球总产量的89.09%,其中加拿大、俄罗斯、白俄罗 斯三大钾肥出口国共生产钾肥2130万吨(折纯),占当年全球总产量的64.55%,钾肥生产在地域分布上具有很高的集中度。

|

国家 |

2009年产量 |

2010年产量 |

变动率(%) |

|

加拿大 |

432 |

950 |

119.1% |

|

俄罗斯 |

373 |

680 |

82.31% |

|

白俄罗斯 |

249 |

500 |

100.80% |

|

中国 |

300 |

300 |

0.00% |

|

德国 |

180 |

300 |

66.67% |

|

以色列 |

210 |

210 |

0.00% |

|

约旦 |

68.3 |

120 |

75.70% |

|

美国 |

70 |

90 |

28.57% |

|

智利 |

69.2 |

70 |

1.16% |

|

巴西 |

38.5 |

40 |

3.90% |

|

英国 |

42.7 |

40 |

-6.32% |

|

西班牙 |

43.5 |

40 |

-8.05% |

|

乌克兰 |

1.2 |

1.2 |

0.00% |

|

其他 |

— |

— |

— |

|

全球 |

2080 |

3300 |

58.65% |

产能方面,根据国际肥料工业协会(IFA)统计,2010年全 球钾肥折纯产能达到4270万吨。钾肥厂商方面,全球十二大钾肥厂商折纯产能约3935万吨,约占全球总产能的92%,其中前四大钾肥生产商加拿大钾肥、 乌拉尔钾肥、美盛、白俄罗斯钾肥合计折纯产能达2560万吨,约占全球总产能的61%,具有很高的产业集中度。

|

企业名称 |

所属国家 |

氯化钾口径产能 |

折纯产能 |

占比 |

|

加拿大钾肥(PotashCorp) |

加拿大 |

1130 |

710 |

16.70% |

|

乌拉尔钾肥(Uralkali) |

俄罗斯 |

1100 |

690 |

16.25% |

|

美盛(Mosaic) |

加拿大 |

920 |

580 |

13.59% |

|

白俄罗斯钾肥(Belaruskali) |

白俄罗斯 |

920 |

580 |

13.59% |

|

以色列化学(ICL) |

以色列 |

600 |

380 |

8.86% |

|

K+S |

德国 |

530 |

335 |

7.83% |

|

阿拉伯钾肥(APC) |

约旦 |

250 |

160 |

3.69% |

|

盐湖股份 |

中国 |

230 |

145 |

3.40% |

|

嘉阳(Agrium) |

加拿大 |

205 |

130 |

3.03% |

|

智利化学矿业公司(SQM) |

智利 |

160 |

100 |

2.36% |

|

Intepid |

美国 |

110 |

70 |

1.63% |

|

淡水河谷(Vale) |

巴西 |

85 |

55 |

1.26% |

|

合计 |

— |

6240 |

3935 |

92.19% |

全球钾肥产销在空间上具有极强的不匹配性,钾肥国际贸易长期受制于Canpotex和BPC两大钾肥贸易组织,近年来主要钾肥消费国钾肥进口大合同价格持续上涨

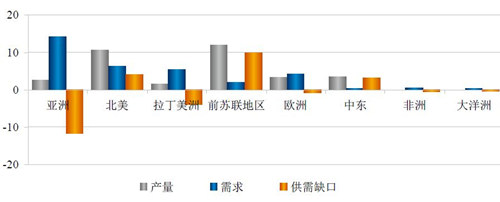

全球钾肥生产和消费在空间上具有极强的不匹配性。主要消费地区 亚洲、拉丁美洲国内钾肥产能有限,长期存在供需缺口,主要依靠进口填补国内需求。而主要钾肥生产区加拿大和前苏联地区国内钾肥需求较小,长期成为钾肥的净 出口方。全球范围内,2010年钾肥国际贸易占钾肥销售总量的78%,而钾肥国内贸易占比仅有22%

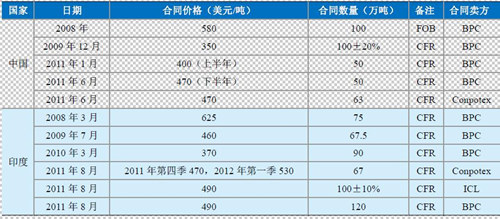

钾肥销售方面,早在1985年Canpotex公司便由北美三 大钾肥生产商——加拿大钾肥公司(Potash)、加拿大嘉阳公司(Agrium)和美加合资厂商美盛公司(Mosaic)共同组建,三大生厂商分别拥有 Canpotex54%、9%和37%的股权,并且按照出资比例分享对北美以外钾肥市场的出口份额,由Canpotex公司统一对外进行价格谈判和签订出 口合同。2005年白俄罗斯总统卢卡申科发布总统令,由白俄罗斯BPC公司独家经营该国的钾肥,随后俄罗斯乌拉尔钾肥公司迅速签约加入联盟,垄断了世界钾 肥三分之一的市场。此后两大国际钾肥贸易组织Conpotex和BPC进一步联手加强对国际钾肥市场的垄断,二者形成了稳固的利益共同体并共同掌握着世界 85%的钾肥国际贸易份额。2010年底,西尔维尼特公司与乌拉尔钾肥合并后,业内普遍预期西尔维尼特公司将加入BPC销售联盟,从而进一步增加BPC在 全球钾肥出口市场中的份额和议价能力。总体看,Canpotex和BPC两大钾肥贸易组织控制全球大部分钾肥贸易的格局仍将长期维持,其限产保价政策将对 未来国际钾肥价格构成良好支撑。

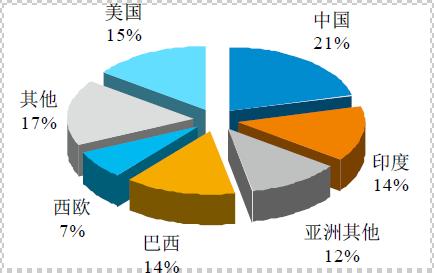

钾肥需求方面,当前钾肥国际市场最主要的消费国为印度和中国,2010年中印两国钾肥进口量约占全球进口总量的 50%。相对于钾肥卖方高度的垄断格局,主要钾肥进口国之间合作松散、各自为战。强硬的垄断方报价和主要消费国各自为战的松散谈判方式共同支撑了2009 年末以来中印两国钾肥大合同价格的稳步攀升。

全球钾资源并购活动不断趋于频繁,但短期内新增钾肥产能仍主要集中在当前主要钾肥制造企业,现有垄断格局难以改变,国际钾肥价格仍将面临良好支撑

在近年钾肥价格维持高位运行的背景下,全球范围内的钾资源并购活动不断趋于激烈。2010年,必和必拓 (BHP)向世界最大钾肥生产商加拿大钾肥公司(Potash)公司发出高达386亿美元的敌意收购要约,必和必拓的恶意收购引发了多国政府对钾肥资源及 粮食安全的广泛关注和担忧。最终,必和必拓引发的竞购战以加拿大政府的干预和否决划上了句号,但却引发了全球范围钾肥资源争夺的进一步升温。2010年 12月,俄罗斯两大钾肥生产巨头乌拉尔钾肥(Uralkali)和西尔维尼特(Silvinit)宣布合并并成为全球第二大钾肥生产商,进一步提高了钾肥 行业的集中度并有望扩大BPC销售联盟在全球钾肥贸易中的份额。2009年陷入债务危机被迫出售钾肥资产的力拓公司于2011年9月重返钾肥业,与俄罗斯 阿康集团达成协议合作勘探后者在加拿大的钾矿资源。钾盐资源的重要战略地位已得到多方力量的共识,未来钾矿并购和投资热情仍将维持高位。

新增有效产能方面,尽管全球范围的钾矿争夺和整合活动日趋激 烈,但由于钾矿投资周期性较长,大部分初始探矿活动短期内难以对钾肥供给产生有效影响。根据全球第一大钾肥厂商加拿大钾肥公司的统计数据,扩建和新建的有 效钾肥产能仍然主要集中在12家主要钾肥生产企业,未来三年内12家主要钾肥生产企业仍将垄断全球90%以上的钾肥供给,其中2015年加拿大钾肥公司在 全球钾肥产能占比将由17%扩大至23%。

根据国际肥料工业协会(IFA)的测算,2010年至2015 年全球钾肥需求总计将增长20%,而同期供给将实现更快增长达到34%。全球钾盐供应需求平衡关系方面,2011年潜在过剩产能将较2010年有所下 降,2011年以后年度潜在过剩开始扩大。假设全部规划项目均按进度达产,到2015年全球将出现过剩产能1600万吨(折纯)。而政策准入许可、技术障 碍以及主要钾肥厂商主动推迟扩产计划等诸多因素可能导致全球钾肥产能增长速度低于预期,从而导致未来钾肥产能潜在过剩趋于收窄。

综合来看,未来全球钾肥供给存在一定过剩风险,但主要钾肥生产企业的产能扩张可能相机延迟,初级探矿项目短期对新增产能作用有限,钾肥行业产能过剩风 险整体可控。同时在全球人口自然增长、粮价面临良好支撑的背景下,钾肥需求增长可能超过当前预测增速。基于目前全球扩产和新建计划,未来国际钾肥市场的垄 断格局难以改变,全球钾肥国际贸易受制于两大钾肥贸易组织的格局仍将长期维持,同时2009年以来主要钾肥生产厂商成功施行的限产保价策略仍有较大的延续 可能性,钾肥行业仍将保持较高景气度。

中国钾盐资源匮乏,资源保障程度偏低并且交通运输长期不畅,加之钾肥制造企业产能总体偏小,对国际市场缺乏影响力

从中国钾盐资源储量来看,中国钾盐折纯基础储量约为2.1亿吨,仅占全球2.21%,且主要为液 体矿。同时,中国钾盐资源分布极不均衡,其中约95%的钾盐资源分布在西部的青海柴达木盆地和新疆罗布泊北洼地。目前中国大规模开发的是品位较高、易开采 的晶间卤水钾资源,折纯储量仅有0.8亿吨。以目前产量测算1,中国较高品位钾盐资源最多只能开采27年,与世界通行的200年资源安全保障度相差甚远。 即使在对高品位盐湖钾资源开发进行限制性保护的情况下,中国传统可溶性钾资源最多也仅有约50年的可持续供给能力,资源保障程度偏低。另外,由于钾肥单位 附加值不高而中国钾肥生产基地主要位于青海和新疆,钾肥外运主要依靠铁路。但西部地区铁路运输资源长期被煤炭、油料等其他矿产品挤占,造成了钾肥外运长期 不畅的现状。

国内钾肥产能主要集中在青海盐湖工业股份有限公司(以下简称“盐湖股份”)和国投新疆罗布泊钾盐有限责任公司 (以下简称“国投罗钾”)两家企业。盐湖股份和国投罗钾分别为国内最大的氯化钾和硫酸钾生产商,两家企业合计折纯产能约占国内钾肥总产能的64%。但与全 球钾肥巨头相比,中国钾肥企业产能规模总体偏小且生产基地多处于西部内陆、交通不便。2010年中国境内所有企业合计折纯产能339万吨,约占全球总产能 7.94%,对国际钾肥市场缺乏影响力。

中国钾肥消费对外依存度高,钾肥国内价格长期受制于国际市场,缺乏议价能力;国内钾肥进口权高度集中,“二八分成”的进口格局短期难以改变,对进口钾肥的终端价格具有双重影响

中国方面,国内钾肥产量长期低于表观消费量。2004年至2007年中国钾肥对外依存度一直维持在60%以上。 2008年由于钾肥价格暴涨导致进口量萎缩,2009年因谈判价格分歧未能签订钾肥进口大合同,对外依存度有所降低。2010年至2011年上半年,钾肥 进口恢复增长,对外依存度逐渐回升。在对外依存度较高的背景下,中国钾肥企业价格紧盯盐湖股份的价格,而盐 湖股份的出厂价则紧跟中国与Canpotex和BPC达成的大单合同价格。2011年7月初中国与BPC和Canpotex签订的钾肥大合同价格较 2011年上半年合同价格上涨至CFR470 美元/吨,折合成国内出厂价3200-3300元/吨。受此影响,盐湖股份迅速上调青海盐桥60%晶体价格200元/吨至3300元/吨。2011年8 月,Canpotex与印度买家签署横跨两个季度共计67万吨的钾肥合同,第四季度供应的钾肥价格为CFR470美元/吨,2012年第一季度则为 CFR530美元/吨。受此影响,盐湖股份再次上调青海盐桥60%晶体价格50元/吨至3350元/吨。受制于国内钾资源禀赋条件和运输瓶颈,未来中国钾 肥对外依存度较高的局面仍难以得到改善,国内钾肥定价仍将长期受制于国际钾肥市场。

在全球钾资源并购活动不断推高钾矿投资成本的背景下,中资企业的海外钾矿投资活动将面临多重经营和财务风险

为突破国内钾盐资源瓶颈并争取钾肥价格话语权,近年来中资企业不断加大了海外钾矿投资力度并在老挝、加拿大等国 取得了初步成果,对保障中国农业的远期安全产生了积极的促进作用。但在三大矿业巨头、主要钾肥消费国政府等多方力量纷纷加入钾矿资源抢占队伍的背景下,加 拿大钾肥公司、美盛、乌拉尔公司等全球主要钾肥上市公司股价显著大幅上涨。近期受欧债危机等不利因素影响,全球主要钾肥上市公司股价虽然有所回落,但相对 于2010年上半年仍处于较高水平。

全球的钾资源并购和整合活动大幅推高了中资企业海外钾矿并购的投资成本并将显著增加投资企业的财务风险。同时大 部分跨国并购的钾矿资源尚处在地质勘探或初始探矿阶段,钾资源储量信息并不精确,未来企业达产产能仍具有较大不确定性。而根据行业惯例,在不存在行政准入 和技术障碍的情况下,从初始探矿到完全达到设计产能仍需要6~7年建设周期,使得中资企业的海外投资活动面临较高的时间成本。此外,中资企业的海外钾矿投 资活动还将面临人民币升值的汇率风险和开采环境差异引起的其他风险。在技术工艺方面,海外钾矿资源与国内青海、新疆等地的盐湖卤水存在较大差异,海外开采 所需的溶矿开采技术、钾肥加工工艺仍有待从外部引进。同时老挝、加拿大等国的港口及内陆交通运输瓶颈、后续基础设施建设投入、较高的环评标准以及未来可能 发生变化的钾资源税费问题都将增加中资企业海外钾矿投资的不确定性。钾肥进口方面,中国钾肥进口大合同谈判资格和钾肥进口权高度集中。1993年中国中化 集团被赋予化肥进口代理经营权,独家代理进口加拿 大钾肥产品。1993年底,国家又赋予中国-阿拉伯化肥有限公司化肥进口代理经营权,但中阿的进口化肥仅限于自用且钾肥进口须由中化代理。1998年中国 农业生产资料集团公司加入化肥进口以来,中国钾肥进口垄断格局才有所打破。2002年和2004年受政策批准,中国化工建设总公司、中国石油天然气集团公 司等其他7家企业获得钾肥进口权,但钾肥进口企业的增加并未显著改变钾肥进口垄断格局。2006年,商务部主持指定的“钾肥进口联合谈判规则”实质上形成 了目前钾肥进口领域的“二八分成”格局,即钾肥进口联合谈判由中化和中农负责对外签约,剩余8家企业按需再和中化和中农海外子公司签约。钾肥进口格局的高 度垄断性与国内钾肥产能的快速提高共同增强了中国钾肥大合同谈判的议价能力和决策效率,使得中国钾肥进口价格长期处于钾肥国际贸易的洼地。但同时高度集中 的钾肥联合谈判和缺乏公平性的进口机制也导致了中化和中农钾肥进口实际成本的高度不透明性,加大了钾肥进口的流通环节成本,推高了终端复合肥和农用钾肥使 用价格,阻碍了化肥流通市场化改革的进程。总体看,“二八分成”的钾肥进口格局对于进口钾肥的终端价格具有双重影响。

在全球钾资源并购活动不断推高钾矿投资成本的背景下,中资企业的海外钾矿投资活动将面临多重经营和财务风险

为突破国内钾盐资源瓶颈并争取钾肥价格话语权,近年来中资企业不断加大了海外钾矿投资力度并在老挝、加拿大等国 取得了初步成果,对保障中国农业的远期安全产生了积极的促进作用。但在三大矿业巨头、主要钾肥消费国政府等多方力量纷纷加入钾矿资源抢占队伍的背景下,加 拿大钾肥公司、美盛、乌拉尔公司等全球主要钾肥上市公司股价显著大幅上涨。近期受欧债危机等不利因素影响,全球主要钾肥上市公司股价虽然有所回落,但相对 于2010年上半年仍处于较高水平。

全球的钾资源并购和整合活动大幅推高了中资企业海外钾矿并购的投资成本并将显著增加投资企业的财务风险。同时大部分跨国并购的钾矿资源尚处在地质勘探 或初始探矿阶段,钾资源储量信息并不精确,未来企业达产产能仍具有较大不确定性。而根据行业惯例,在不存在行政准入和技术障碍的情况下,从初始探矿到完全 达到设计产能仍需要6~7年建设周期,使得中资企业的海外投资活动面临较高的时间成本。此外,中资企业的海外钾矿投资活动还将面临人民币升值的汇率风险和 开采环境差异引起的其他风险。在技术工艺方面,海外钾矿资源与国内青海、新疆等地的盐湖卤水存在较大差异,海外开采所需的溶矿开采技术、钾肥加工工艺仍有 待从外部引进。同时老挝、加拿大等国的港口及内陆交通运输瓶颈、后续基础设施建设投入、较高的环评标准以及未来可能发生变化的钾资源税费问题都将增加中资 企业海外钾矿投资的不确定性。

受益于持续上涨的国际钾肥价格和迅速提高的国内钾肥产量,中国钾肥制造业主要财务指标持续走强,行业景气度良好,未来收入和盈利水平有望进一步提高

2004年以来中国国内钾肥产能快速提高,钾肥对外依存度(参见图6)由70%以上显著回落到50%以下。国内 钾肥产量的迅速提高增加了中国与BPC、Conpotex进行钾肥大合同谈判的筹码,但由于钾肥国际贸易特殊的定价机制和中国仍处于高位的钾肥对外依存 度,中国钾肥企业仍然缺乏对钾肥价格控制力,国内钾肥价格与钾肥进口大合同以及钾肥国际市场价格长期以来体现出显著的正相关性。2009年末以来,随着钾 肥国际价格的回暖,以青海盐湖氯化钾、新疆罗布泊硫酸钾为代表的主要钾肥肥种出厂价持续上涨,进而带动国内钾肥制造业毛利率、资产负债率、营业收入及利润 总额等财务指标的全面提高。

近年来,中国政府也从多方面加大了对钾肥制造业的扶持力度。2010年6月,国家主席胡锦涛对加拿大进行国事访问期间,中川矿业年产300万吨钾盐项 目被确定为中加两国签署的14项重大经济合作项目之一。2011年6月,盐湖股份与中川国际达成合作开发协议,预期将取得国家支持资金20~25亿美金。 2011年9月,青海省与国土资源部、财政部共同签署建设柴达木盆地盐湖矿产资源综合利用示范基地合作协议,初步确定补助建设资金3.7亿元用于破解柴达 木盆地盐湖低品位固体钾矿溶解转化开采技术瓶颈和提升钾资源回采率和选矿回收率。2011年11月,铁道部为解决青海地区积压问题积极开展了为期120天 的钾肥突运抢运活动,显著缓解了青海地区钾肥积压问题。

总体看,未来三年全球范围钾肥供给高度垄断的格局仍将维持,中国钾肥制造企业仍将缺乏议价能力。但受益于国际钾 肥价格的良好支撑和国家政策的稳定支持,中国钾肥制造业在保持产量快速增长的同时,收入和盈利水平有望进一步提高,未来几年仍将处于较好的景气状态。但中 债资信也关注到受制于国内钾资源的绝对数量和品位状况,未来中国钾肥制造业产量的长期快速增长将受到限制,钾肥行业收入和盈利的加速增长缺乏足够的资源支 撑。